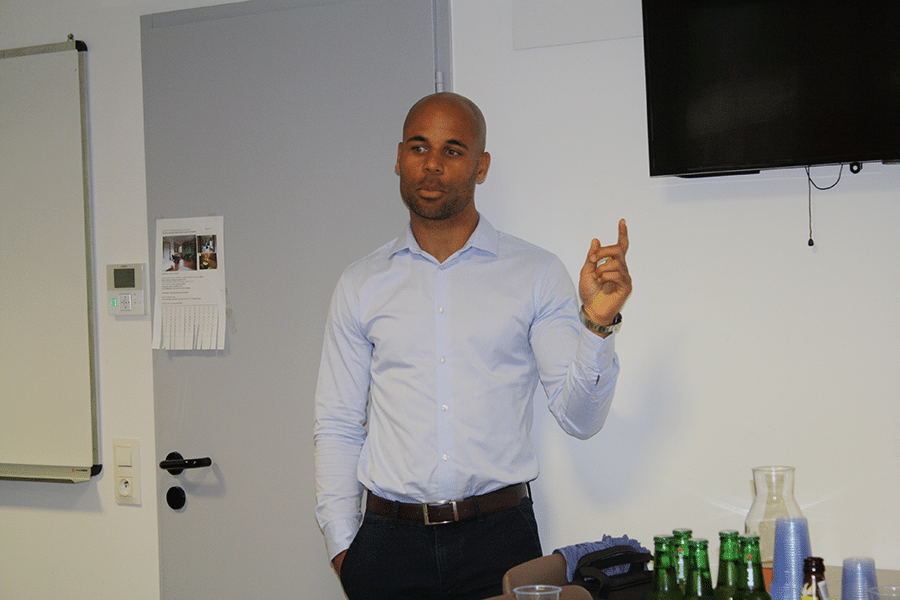

La levée de fonds est une étape importante, bien que non obligatoire, du parcours de la startup : une étape chronophage, longue et semée d’embuches, qu’ont décryptée au Tarmac Pierre Antoine Ndjikessi et Rodrigue Legall. Banquier repenti, Pierre-Antoine crée NKS Finance en 2016 pour accompagner les entreprises dans leurs opérations de cession, acquisition, levée de fonds, avant de rejoindre en 2018 la société Adicial, spécialisée dans le haut de bilan et l’accompagnement dans les stratégies de croissance.

La levée de fonds est une étape importante, bien que non obligatoire, du parcours de la startup : une étape chronophage, longue et semée d’embuches, qu’ont décryptée au Tarmac Pierre Antoine Ndjikessi et Rodrigue Legall. Banquier repenti, Pierre-Antoine crée NKS Finance en 2016 pour accompagner les entreprises dans leurs opérations de cession, acquisition, levée de fonds, avant de rejoindre en 2018 la société Adicial, spécialisée dans le haut de bilan et l’accompagnement dans les stratégies de croissance.

Les fonds : qui sont-ils ?

La France ne compte pas moins de 150 fonds actifs en amorçage et série A, basés pour la plupart à Paris. Mais comment ça marche ? Le fonds est une société de gestion qui elle-même réalise une grosse levée de fonds auprès de partenaires et définit une stratégie d’investissement pour ce fonds, avec pour objectif de boucler le cycle en 10 ans. Ainsi, le fonds investit pendant 5 ans, puis commence ses sorties. Au terme des 10 ans, le fonds se ferme, et un nouveau fonds se créée.

Conséquence : faire entrer un fonds implique une stratégie de sortie à très moyen terme (série B, revente à un industriel, ou entrée en bourse).

Que regarde un VC ? Les critères d’un fonds…

En amorçage et série A, le fonds s’attardent essentiellement sur 4 choses :

- Les fondateurs : 50% de la décision à ce stade tient au profil des fondateurs. Une équipe de 2-3 co-fondateurs complémentaires associant un profil technique et un profils business est bien mieux perçue qu’un solo entrepreneur. Il est fondamental de mettre en avant ses succès passés (dans tous les domaines), ses diplômes atypiques, mais surtout sa capacité d’exécution. Avec des centaines de dossiers reçus chaque jour, dont 1% seulement sera financé, le premier challenge pour une startup est de se rendre visible et de passer en haut de la pile.

- Le produit : plus il est disruptif, scalable, avec des modèles de revenus récurrents qui permettent de se projeter et des marges brutes importantes, plus le produit a des chances de séduire un VC. On comprend dès lors pourquoi le plus gros des fonds levés revient aux startups digitales …

- Le marché : un VC ne s’intéressera pas à un marché de niche franco-français. Une startup n’est finançable par un fonds que si elle vise au moins le top 3 d’un marché européen, idéalement en sommeil, sur lequel elle va pouvoir rapidement se tailler la part du lion.

- La traction : il est indispensable de faire la preuve de sa capacité à vendre, et si possible de montrer un début de croissance exponentielle, qui montre la dynamique. Inutile d’aller chercher des fonds avant d’avoir commencé à vendre, ou au moins d’avoir des lettres d’intention …

Comment optimiser ses chances ?

- S’adresser aux fonds pertinents : la liste des fonds se trouve sur le site de France Invest : http://www.franceinvest.eu/

- Etre visible et passer sur le dessus de la pile pour obtenir un premier RDV : pour ça, il faut attirer l’attention du fonds, en le teasant avec quelques slides pertinents, et surtout, en essayant de passer par recommandation (ne pas hésiter à activer son réseau pour atteindre directement le bon partner au sein du fonds au lieu d’envoyer son dossier sur l’adresse mail générique. Linkedin peut être utile …)

- Au premier RDV, si un pitch bien préparé est indispensable, le feeling est fondamental. Le discours doit être clair et permettre à l’analyste qui assure généralement le premiers RDV de « vendre » le projet aux partners. L’objectif : obtenir un deuxième RDV.

- Les détails techniques arrivent après le second RDV.

Ce qu’il faut savoir

- La levée de fonds est chronophage et va occuper l’und es fondateurs à quasi temps plein pendant 6 à 9 mois

- Faire entrer un fonds implique que les fondateurs doivent être prêts à sortir de leur entreprise à plus ou moins longue échéance (sauf exception …)

- Le fonds n’amène pas seulement du financement : les partners vont monter au board de l’entreprise, infléchir sa stratégie, demander des comptes, et il est donc important de bien s’entendre (voir le retour d’expérience de Rodrigue Legall).

Les autres options :

- Les Business Angels : ils investissent leur propre argent, avec des tickets moindres, mais une analyse des dossiers plus émotionnelle et subjective. Ne pas hésiter à contacter directement les fondateurs qui ont réussi dans un secteur adjacent et qui sont souvent motivés à aider un pair. Et attention au pacte d’actionnaire care dès la prochaine levée, les VC demanderont le double …

- Les plateformes de crowdfunding en equity, qui peuvent mettre des tickets de 300 à 500K€ : mais attention, il faut avoir un produit qui parle au grand public, ne pas oublier que les plateformes prennent 8 à 12% de commission sur les fonds levés, et que la plupart demandent d’avoir déjà sécurisé 40% de l’investissement avec des BA …