S’y retrouver dans les méandres de la fiscalité de l’innovation n’est pas chose aisée, d’autant que la loi de finances change chaque année, avec autant d’impacts potentiels sur les Crédit Impots Recherche / Crédit Impôts Innovation, le statut Jeune Entreprise Innovante et autres avantages fiscaux liés au financement de la R&D.

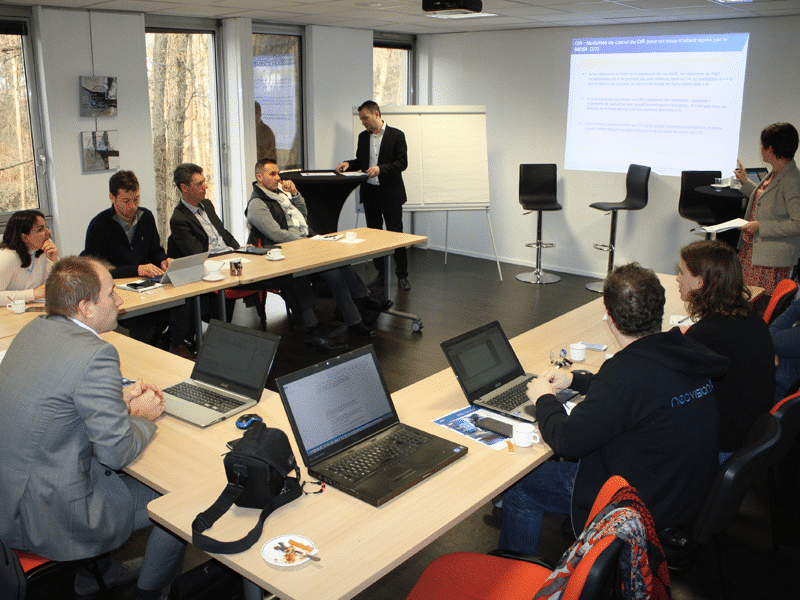

Pour aider les start-up du Tarmac et les entreprises innovantes d’inovallée, pour lesquels l’impact financier du CIR est capital, KPMG (partenaire d’inovallée) animait le 26 janvier dernier un petit déjeuner d’information et d’échange sur la nouvelle loi de finances innovation.

Petit retour sur les grands changements 2016 :

Amortissement des titres PME innovantes (LFR 2015 art 81) : entrée en vigueur courant 2016

Dispositif qui permet à des entreprises soumises à l’IS d’investir dans des start-up et de déduire cet investissement sur 5 ans.

Critères d’éligibilité :

- PME innovante (dépenses R&D mais aussi sociétés non éligibles au CIR qui développement des technos, services qui apportent un plus) de moins de 10 ans (seuil de déclenchement : 250 K€ de CA, et non date de création).

- Que souscription globale ne dépasse pas 15 M€,

- que société qui investit ne dépasse pas 20% du capital,

- et que son investissement ne dépasse pas 1% de son actif (concerne grands groupes).

- Remise en question de l’avantage fiscal si cession des titres dans les 2 ans.

Décret attendu d’ici mai 2016.

Création d’un comité consultatif du CIR pour rendre un avis lors de contrôle

Comité saisi par le contribuable ou l’administration fiscale lors d’un désaccord entre contrôleur fiscal et l’entreprise, avec des experts techniques pour rendre un avis sur la réalité de l’affectation des dépenses de recherche. Sera opérationnel à partir de juillet 2016.

Rappel sur le rescrit du CIR

Rescrit dispositif qu’on peut demander pour sécuriser les demandes CIR ou JEI : on interroge l’administration fiscale par le biais du rescrit pour vérifier que les règles techniques, scientifiques et fiscales sont bien respectées : elle doit être faite dans les 6 mois avant date de dépôt de déclaration fiscale. Une non réponse dans les 3 mois = accord implicite. En cas de refus, délai de 2 mois pour un nouvel avis et 3 mois pour la réponse.

Extension de portée du rescrit (BOI-SJ-RES-10-20-20-20) : sécurisation CIR avant le contrôle fiscal

Initialement le rescrit portait exclusivement sur l’éligibilité du projet de R&D au CIR. A compter du 1er sept 2015, on peut également dans son rescrit faire valider le montant des dépenses R&D (quand CA < 450 K€ pour services et 1,5M€ pour négoce). En cas d’écart entre le prévisionnel et le réalisé, l’administration vérifie essentiellement que la nature des dépenses n’a pas changé.

La demande de rescrit est à refaire chaque année en cas de projet pluri-annuel (pour la partie validation des montants). Et il est impossible de demander un second examen pour cette extension. Dans tous les cas, le smontants validés en rescrit sont opposables à l’administration en cas de contrôle (sans déficit, l’administration peut remonter jusqu’à 3 ans, mais en cas de déficit, elle peut remonter jusqu’au début du déficit reporté …).

Pour le préfinancement du CIR, il faut normalement 2 exercices : mais avec l’extension, il devient possible de négocier avec la banque unpré-financement du CIR. Et en tant que JEI en dessous du plafond des PME, on peut demander à l’administration fiscale le remboursement en avance du CIR.

Les dépenses de personnel éligibles au CIR

Dépenses de personnel afférentes aux chercheurs et techniciens affectés aux opérations de recherche : rémunérations et accessoires, charges sociales correspondant aux cotisations obligatoires.

Sont à exclure de la masse salariale chargée : CSG, CRDS, taxe d’apprentissage, formation continue, effort construction, régime de prévoyance

Modalité de calcul du CIR pour un sous-traitant agréé

On peut inclure dans base CIR les dépenses d’un sous-traitant agréé, mais attention : le sous-traitant ne peut pas cumuler sa R&D propre et sa R&D affectée à un projet. le sous-traitant doit déduire de sa propre base CIR le montant total de sa facture, incluant la R&D ET sa marge.

Ex pour un sous-traitant : 14000€ de CIR propre, 6000€ CIR pour le client mais avec une facture de 10 000€. S’il n’est pas agréé, ou si son client n’est pas éligible au CIR, sa base CIR est de 20 000€. S’il est agréé, sa base CIR n’est CIR éligible n’est plus de 14 000€ mais de 20 000€ (r&D totale) – 10 000€ de facture, donc 10000€ seulement …

Exonération JEI : 50% du temps de travail ?

Rappel : Le statut JEI concerne les sociétés créées entre le 01/01/2004 et le 31/12/2016, qui peuvent bénéficier d’une exonération des cotisations patronales d’assurances sociales et d’AF. Exonérations qui ne peuvent porter que sur les rémunérations versées aux personnels suivants : ingénieurs, techniciens, gestionnaires de projet, juristes PI, conception de protos …

Et attention, nouveauté 2016 : même si ce n’est pas précisé explicitement dans le décret, des circulaires stipulent que ces salariés doivent consacrer au moins 50% de leur temps à la R&D pour que les exonérations soient acquises. Pour le mandataire social en revanche, iul est juste précisé quue la R&D doit êtrre son activité principale …

En cas de doute, il est toujours possible de poser la question à L’Ursaff, et de faire un rescrit social.

Refus de déduction des amortissements et provisions

Le Fichier des Écritures Comptables est désormais obligatoire (FEC), et il est nécessaire de comptabiliser et valider TOUTES les écritures dans le FEC AVANT la date de dépôt de la liasse fiscale.

Déduction fiscale exceptionnelle de 40% sur investissement : sur-amortissement

Concerne toutes les entreprises soumises à IS / IR dans toutes les catégories, pour des investissements réalisés entre le 15/04/2015 et le 14/04/2016 et des biens éligibles à amortissement dégressif, en pleine propriété ou en crédit bail : si tous ces critères sont réunis, on peut déduire fiscalement 40% de la valeur de l’investissement réalisé.

Ex : 100K€ d’investissement, amortissement de 5 ans, et en plus 40% de 100K€, sur la durée d’utilisation du bien : au final, on amortit 140K sur 5 ans.

Biens concernés :

- Matériels et outillages : pour opérations industrielles de fab ou transformation, manutention, épuration des eaux et assainissement de atmosphère, installation de prod énergie (hors transport)

- Logiciels lorsqu’il est indissociable d’un matériel

Changement sur le début d’amortissement fiscal des coûts de R&D

Avant on l’immobilisait sa R&D le temps du projet : la R&D était amortissable dès le début de l’inscription en en-cours. Maintenant, on considère que la R&D immobilisée est amortissable uniquement au début de l’utilisation. On doit attendre le début de la commercialisation pour amortir, et ce pour toutes les nouvelles immos à compter du 1er décembre 2014.

Et si vous voulez en savoir plus sur le CIR, le JEI et toute la mécanique de financement des entreprises : RDV le 4 février pour une journée d’information et d’échanges sur le financement des entreprises innovantes !